Scopri i marchi delle nostre divisioni: Henkel Adhesive Technologies e Henkel Consumer Brands.

10 ago 2023 Düsseldorf / Germania

Henkel rialza le previsioni 2023 per fatturato e utili

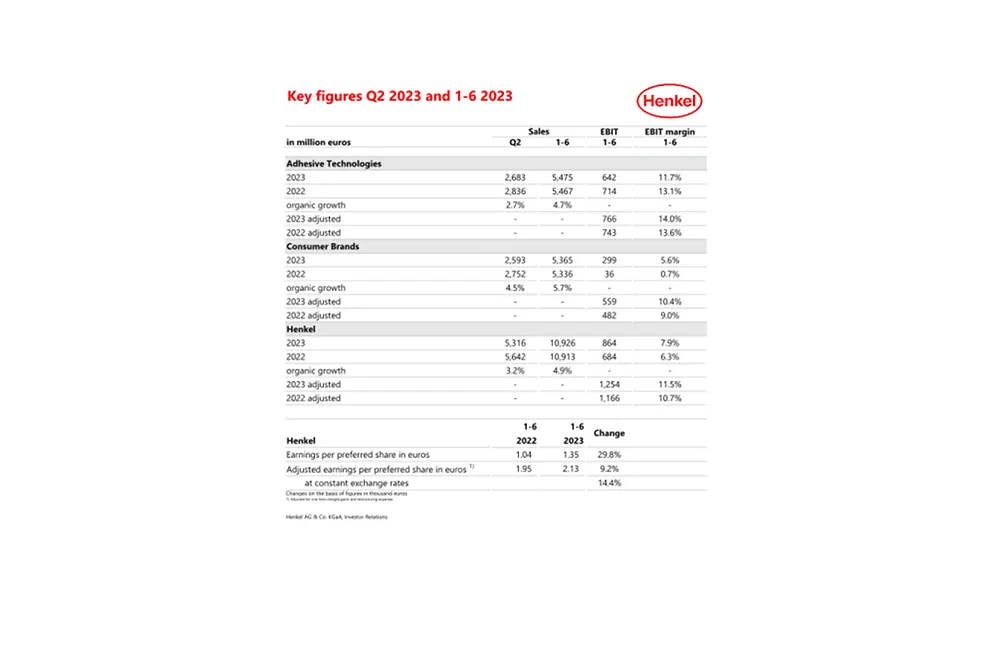

- Fatturato del Gruppo: +4,9% in termini organici nel primo semestre a circa 10,9 miliardi di euro (crescita nominale: +0,1%); andamento molto positivo per entrambe le business unit Adhesive Technologies e Consumer Brands

- Margine operativo (EBIT)*: aumento significativo a 1.254 milioni di euro (+7,6%)

- Tasso di ritorno sulle vendite (margine EBIT)*: in forte aumento all’11,5% (+80 punti base)

- Utile per azione privilegiata (EPS)*: aumento a 2,13 euro, crescita a doppia cifra del 14,4% a tassi costanti di cambio

- Attuazione coerente dell'agenda strategica di crescita

- Revisione al rialzo delle stime per l’anno fiscale 2023:

- Crescita organica del fatturato tra 2,5 e 4,5%

- Ritorno sulle vendite (margine EBIT)* tra 11,0 e 12,5%

- Utile per azione privilegiata (EPS)* in aumento nella fascia compresa tra +5 e +20% a tassi costanti di cambio

Henkel ha aumentato significativamente le vendite e gli utili nella prima metà del 2023 in uno scenario economico che continua a essere sfidante.

“Entrambe le nostre business unit sono cresciute in modo molto forte e siamo riusciti a migliorare la profittabilità nonostante le difficoltà legate ai costi delle materie prime e della logistica. Visti gli ottimi risultati del primo semestre, guardiamo con fiducia alla seconda metà dell’anno e alziamo le nostre previsioni per fatturato e utili”, ha commentato il CEO di Henkel, Carsten Knobel.

“In questi sei mesi abbiamo fatto ampi progressi nell’implementazione della nostra agenda strategica di crescita. L’integrazione della divisione Consumer Brands procede più velocemente del previsto e stiamo continuando a ottimizzare il nostro portafoglio con marchi e prodotti ad alta marginalità e con elevate potenzialità di sviluppo. Questo si riflette nella profittabilità della business unit. Abbiamo inoltre lavorato sulla struttura organizzativa della divisione Adhesive Technologies per allinearla ancora meglio alle esigenze dei clienti, consolidare la nostra leadership globale e accelerare la crescita. Infine, stiamo portando avanti importanti iniziative nel campo della sostenibilità e della digitalizzazione per rafforzare ulteriormente la nostra posizione competitiva”, ha aggiunto Carsten Knobel.

Previsioni aggiornate per l’anno fiscale 2023

A livello di Gruppo, per l’anno fiscale 2023 Henkel prevede ora una crescita organica del fatturato compresa tra il 2,5 e il 4,5% (prima: tra l’1,0 e il 3,0%). Per Adhesive Technologies, la crescita è attesa tra il 2,0 e il 4,0% (prima: tra l’1,0 e il 3,0%), per Consumer Brands tra il 3,0 e il 5,0% (prima: tra l’1,0 e il 3,0%).

Il tasso depurato di ritorno sulle vendite (margine EBIT depurato) a livello di Gruppo è ora stimato tra l’11 e il 12,5% (prima: tra il 10,0 e il 12,0%), con Adhesive Technologies tra il 13,5 e il 15,0% (prima: tra il 13,0 e il 15,0%) e Consumer Brands tra il 9,5 e l’11,0% (prima: tra il 7,5 e il 9,5%).

A tassi costanti di cambio, l’aumento dell’utile depurato per azione privilegiata (EPS) è previsto nella fascia compresa tra +5 e +20% (prima: tra -10,0 e +10,0%).

Sintesi dei risultati del primo semestre 2023

A quota 10.926 milioni di euro, nel primo semestre 2023 il fatturato del Gruppo ha superato dello 0,1% il livello dello stesso periodo dello scorso anno (Q2: 5.316 milioni di euro, -5,8%). Questo si traduce in una crescita organica molto forte del 4,9% (Q2: 3,2%). I cambi valutari hanno inciso negativamente nell’ordine del 2,5% (Q2: -5,8%), mentre acquisizioni e disinvestimenti hanno ridotto il fatturato del 2,2% (Q2: -3,2%).

Nella prima metà dell’anno entrambe le business unit hanno contribuito a questo risultato. Adhesive Technologies ha registrato una crescita organica pari al 4,7%, trainata soprattutto dai segmenti Mobility & Electronics, Craftsmen, Construction & Professional. La divisione Consumer Brands ha visto il fatturato crescere del 5,7% in termini organici, con uno sviluppo particolarmente positivo nei segmenti Laundry & Home Care ed Hair.

Sempre in termini organici, in Europa il fatturato è cresciuto del 2,4% (Q2: 0,8%). Nella regione IMEA lo sviluppo è stato nell’ordine del 25,7% (Q2: 23,6%). Il Nord America ha registrato una crescita del 3,8% (Q2: 0,9%) e l’America Latina del 13,2% (Q2: 9,4%). L’andamento è stato invece negativo nella regione Asia-Pacific, dove il fatturato è calato del 2,7% (Q2: -0,6%), principalmente a causa delle persistenti difficoltà del mercato cinese.

Nel primo semestre il margine operativo depurato (EBIT depurato) è cresciuto del 7,6% a 1.254 milioni di euro (primo semestre 2022: 1.166 milioni di euro). L’aumento è stato sostenuto dal rialzo dei prezzi, dai risparmi generati dall’integrazione della nuova business unit Consumer Brands e dell’ottimizzazione del portafoglio.

Il tasso depurato di ritorno sulle vendite (margine EBIT depurato) è aumentato di 80 punti base all’11,5%.

Gli utili depurati per azione privilegiata sono saliti a 2,13 euro, ovvero del 14,4% a tassi costanti di cambio rispetto al primo semestre dell’anno scorso.

Il capitale circolante netto è cresciuto di 0,8 punti percentuali, arrivando al 6,1% delle vendite (primo semestre 2022: 5,2%).

Il flusso libero di cassa ha raggiunto i 749 milioni di euro, segnando un importante aumento rispetto ai 46 milioni di euro del primo semestre dell’anno scorso. Questo risultato è dovuto in particolare al flusso di cassa nettamente superiore delle attività operative.

La posizione finanziaria netta al 30 giugno 2023 è pari -1.311 milioni di euro (-1.267 milioni di euro al 31 dicembre 2021).

Lo scorso 20 aprile 2023 Henkel ha confermato la conclusione di un accordo per cedere le attività in Russia a un consorzio di investitori locali. L’azienda aveva annunciato già lo scorso anno l’uscita dal mercato russo a seguito dell’invasione dell’Ucraina. La transazione è stata chiusa con un prezzo di vendita pari a 54 miliardi di rubli (circa 600 milioni di euro).

* Depurato da spese e ricavi straordinari, nonché oneri di ristrutturazione.

Nota:

La versione integrale di questo comunicato stampa è disponibile in inglese sul sito Henkel.com